- 最新文件

- 2025年 2024年 2023年 2022年 2021年 2020年 2019年 2018年 2017年 2016年 2015年 2014年 2013年 2012年 2011年 2010年 2009年 2008年 2007年 2006年 2005年 2004年 2003年 2002年 2001年 2000年 1999年 1998年 1997年 1996年 1995年 1994年 1993年 1992年 1991年 1990年 1989年 1988年 1987年 1986年 1985年 1984年 1983年 1982年 1981年 1980年 1964年 1954年

......

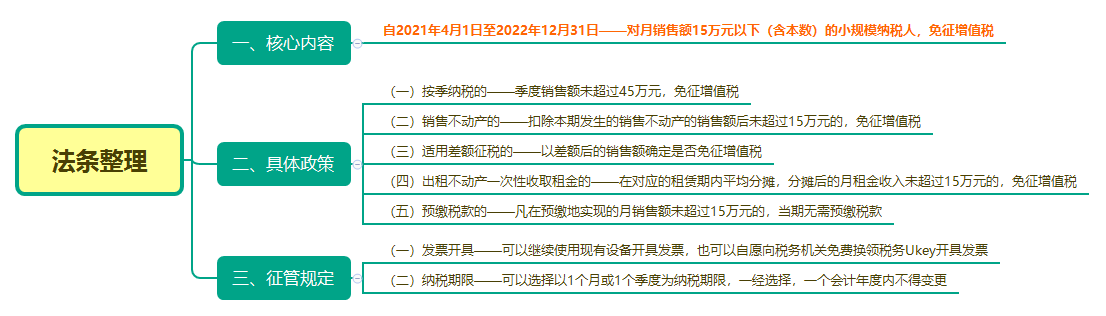

为进一步支持小微企业发展,现将增值税小规模纳税人免征增值税政策公告如下:

自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。

《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)第一条同时废止。

特此公告。

财政部 税务总局

2021年3月31日

[总局解读]

第一条:

纳税人确定销售额有两个要点:一是以所有增值税应税销售行为(包括销售货物、劳务、服务、无形资产和不动产)合并计算销售额,判断是否达到免税标准。但为剔除偶然发生的不动产销售业务的影响,使纳税人更充分享受政策,本公告明确小规模纳税人合计月销售额超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同),但在扣除本期发生的销售不动产的销售额后仍未超过15万元的,其销售货物、劳务、服务、无形资产取得的销售额,也可享受小规模纳税人免税政策。二是适用增值税差额征税政策的,以差额后的余额为销售额,确定其是否可享受小规模纳税人免税政策。

举例说明:按季度申报的小规模纳税人A在2021年4月销售货物10万元,5月提供建筑服务取得收入40万元,同时向其他建筑企业支付分包款12万元,6月销售不动产200万元。则A小规模纳税人2021年第二季度(4-6月)差额后合计销售额238万元(=10+40-12+200),超过45万元,但是扣除200万元不动产,差额后的销售额是38万元(=10+40-12),不超过45万元,可以享受小规模纳税人免税政策。同时,纳税人销售不动产200万元应依法纳税。

第五条第二款:

小规模纳税人中其他个人偶然发生销售不动产的行为,应当按照现行政策规定执行。因此,公告明确其他个人销售不动产,继续按照现行政策规定征免增值税。比如,如果其他个人销售住房满2年符合免税条件的,仍可继续享受免税;如不符合免税条件,则应依法纳税。

第六条:

需要说明的是,按照《国家税务总局关于增值税发票管理等有关事项的公告》(2019年第33号)规定,增值税小规模纳税人应当就开具增值税专用发票的销售额计算增值税应纳税额,并在规定的纳税申报期内向主管税务机关申报缴纳。