- 最新文件

- 2026年 2025年 2024年 2023年 2022年 2021年 2020年 2019年 2018年 2017年 2016年 2015年 2014年 2013年 2012年 2011年 2010年 2009年 2008年 2007年 2006年 2005年 2004年 2003年 2002年 2001年 2000年 1999年 1998年 1997年 1996年 1995年 1994年 1993年 1992年 1991年 1990年 1989年 1988年 1987年 1986年 1985年 1984年 1983年 1982年 1981年 1980年 1964年 1954年

......

- 税法总论>

- 增值税(新)>

- 出口退税(新)>

- 消费税>

- 企业所得税>

- 个人所得税>

- 耕地占用税>

- 土地使用税>

- 土地增值税>

- 房产税>

- 契税>

- 车辆购置税>

- 车船税>

- 印花税>

- 资源税>

- 环保税>

- 城建税>

- 教育费附加、地方教育附加费>

- 烟叶税>

- 船舶吨税>

- 关税法>

- 税收立法(规章、文件、批复)>

- 税收征管法>

- 发票管理>

- 危害税收征管罪>

- 税务行政许可>

- 税务行政公开>

- 税务行政处罚>

- 税务行政复议>

- 税务行政诉讼>

- 税务强制措施、强制执行>

- 涉税专业服务>

- 可持续披露准则>

- 企业会计准则>

- 政府会计准则>

- 审计法规>

- 非税收入>

- 社会保险>

- 税收协定>

- 重点行业税收政策汇编>

- 增值税(旧)>

- 出口退税(旧)>

长期资产进项税额抵扣的具体操作办法,由国务院财政、税务主管部门制定。

(《增值税法实施条例》第二十五条第二款)

一、适用范围

增值税一般纳税人(以下简称纳税人)取得增值税法实施条例第二十五条所规定的长期资产,对应的进项税额应当按照本办法有关规定处理。

(财政部 税务总局公告2026年第15号第一条)

(一)取得方式的范围

取得的长期资产,是指以直接购买,自行生产、研发或者建造,接受投资、捐赠或者抵债等各种方式取得的长期资产;不包括租入的长期资产,在施工现场修建的临时建筑物、构筑物,以及房地产开发企业自行开发按照存货核算的房地产项目。

(财政部 税务总局公告2026年第15号第二条)

自2018年1月1日起,纳税人租入固定资产、不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。

(财税〔2017〕90号第一条)

(二)长期资产的具体构成

长期资产中的固定资产,包括构成其实体的配套设备、工具、器具等;无形资产,包括构成其核心价值和权利基础的相关法律权利和知识成果;不动产,包括构成其实体的建筑装饰材料、给排水、采暖、卫生、通风、照明、通讯、燃气、消防、中央空调、电梯、电气、光伏发电、智能化楼宇设备及配套设施等。

(财政部 税务总局公告2026年第15号第三条)

二、不同用途的抵扣政策

(一)专用于一般计税——全额抵扣

纳税人取得长期资产,专用于一般计税方法计税项目的,对应的进项税额可以全额从销项税额中抵扣。

(财政部 税务总局公告2026年第15号第五条)

(二)专用于五类不允许抵扣的项目——不得抵扣

纳税人取得长期资产,专用于简易计税方法计税项目、免征增值税项目、不得抵扣非应税交易、集体福利或者个人消费(以下统称五类不允许抵扣项目)的,对应的进项税额不得从销项税额中抵扣。

(财政部 税务总局公告2026年第15号第六条)

(三)混合用途

1、原值不超过500万元——全额抵扣

一般纳税人取得的固定资产、无形资产或者不动产(以下统称长期资产),既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、不得抵扣非应税交易、集体福利或者个人消费(以下统称五类不允许抵扣项目)的,属于用作混合用途的长期资产,对应的进项税额依照增值税法和下列规定处理:

原值不超过500万元的单项长期资产,对应的进项税额可以全额从销项税额中抵扣;

(《增值税法实施条例》第二十五条第一款第一项)

附注(1):长期资产原值

长期资产原值,是指取得长期资产时的入账价值。长期资产形成后发生资本化改造支出的,应当按照会计制度调整其原值。资本化改造,是指符合会计制度资本化条件的修理、升级、改造、改建、扩建、修缮、装饰等情形。

(财政部 税务总局公告2026年第15号第十一条)

2、原值超500万元——先全额抵扣,再逐期调整

原值超过500万元的单项长期资产,购进时先全额抵扣进项税额,此后在用于混合用途期间,根据调整年限计算五类不允许抵扣项目对应的不得从销项税额中抵扣的进项税额,逐年调整。

(《增值税法实施条例》第二十五条第一款第二项)

【税收争议:租入不动产的装修费,既用于一般计税,又用于简易计税,要划分抵扣税额?】

【税收争议:兼营简易计税:无形资产的进项税额,是否全额抵扣?】

【问:配了操作人员的机械租赁(如挖机,塔吊等固定资产),既用于简易计税,又用于一般计税项目,进项能全额扣除吗?

答:带操作人员的机械租赁,属于建筑服务,不能全额扣除,对用于简易计税项目的,应作进项税额转出。

不过,如未配操作人员的机械租赁,符合本条规定,可全额扣除】

(1)适用的资产范围

纳税人取得以下长期资产,用于混合用途的,购进时先全额抵扣进项税额,此后在用于混合用途期间,根据调整年限计算五类不允许抵扣项目对应的不得从销项税额中抵扣的进项税额,逐年调整。

①新的超标单项长期资产

2026年1月1日后(含当日,下同),按照会计制度应当开始作为相关资产核算,且原值超过500万元的单项长期资产。

(财政部 税务总局公告2026年第15号第九条第一项)

②资产化改造后原值超标的单项长期资产

2025年12月31日前(含当日)已在会计制度上按照相关资产核算且在2026年1月1日后完成资本化改造,完成后原值超过500万元的单项长期资产。

(财政部 税务总局公告2026年第15号第九条第二项)

③再改造新入账价值超标的单项长期资产

纳税人按照本办法的规定对长期资产进项税额进行调整的,在调整年限结束后,该项长期资产又发生资本化改造,新增入账价值超过500万元的,视为一项新的长期资产。该项资本化改造支出对应的进项税额按照本办法规定执行,调整年限从资本化改造完成后首次计提折旧或者摊销的当月开始计算。

(财政部 税务总局公告2026年第15号第十九条)

(2)逐期转出税款的计算

适用本办法第九条规定情形的纳税人,应当按照以下方法及顺序对混合用途期间长期资产进项税额进行逐年调整(以下统称分期调整方法):

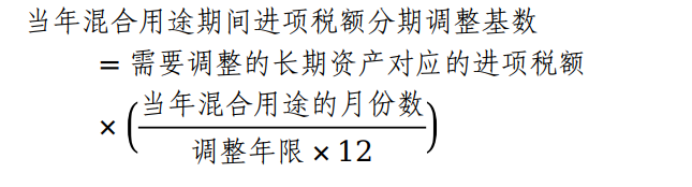

①确定当年混合用途期间进项税额分期调整基数。

(财政部 税务总局公告2026年第15号第十四条第一项)

(财政部 税务总局公告2026年第15号第十四条第一项)

附注A:长期资产对应的进项税额

长期资产对应的进项税额,是指长期资产原值所对应的增值税扣税凭证列明、计算或者包含的进项税额。

(财政部 税务总局公告2026年第15号第四条)

除本条第二款规定外,本办法第十四条第一项所称需要调整的长期资产对应的进项税额,是指本办法第四条规定的长期资产对应的进项税额。

(财政部 税务总局公告2026年第15号第十五条第一款)

附注(A):因资本化改造而达标的长期资产,需调整的进项税额

本办法第九条第二项规定的长期资产,需要调整的进项税额为该项资本化改造支出对应的进项税额。资本化改造支出以外部分对应的进项税额,按照本办法第十条、第十二条的规定单独调整。

(财政部 税务总局公告2026年第15号第十五条第二款)

附注B:调整年限

增值税法实施条例第二十五条第二项的调整年限按照以下规定执行:

(A)不动产、土地使用权,为20年。

(财政部 税务总局公告2026年第15号第十七条第一款第一项)

(B)飞机、火车、轮船,为10年。

(财政部 税务总局公告2026年第15号第十七条第一款第二项)

(C)其他长期资产,为5年。

(财政部 税务总局公告2026年第15号第十七条第一款第三项)

附注(A):调整年限的起算

a、纳税人取得本办法第九条第一项规定的长期资产,其调整年限从长期资产取得或资本化改造完成,且原值超过500 万元后首次计提折旧或者摊销的当月开始计算。

(财政部 税务总局公告2026年第15号第十七条第二款)

b.纳税人取得本办法第九条第二项规定的长期资产,其调整年限从2026年以后资本化改造完成,且原值超过500万元后首次计提折旧或者摊销的当月开始计算。

(财政部 税务总局公告2026年第15号第十七条第三款)

附注(B):调整年限的停算

长期资产在调整年限内发生资本化改造,并按照会计制度停止计提折旧或者摊销的,其调整年限相应停止计算,待恢复计提折旧或者摊销时,继续按照本办法规定执行。

(财政部 税务总局公告2026年第15号第十八条)

附注(C):实际使用短于调整年限的一次性调整

按照本办法第十四条规定对长期资产进项税额进行调整时,如果长期资产实际使用年限短于调整年限,应当在停止使用当月所对应的纳税申报期,将剩余未调整的进项税额并入当年混合用途期间进行一次性调整。

(财政部 税务总局公告2026年第15号第十六条)

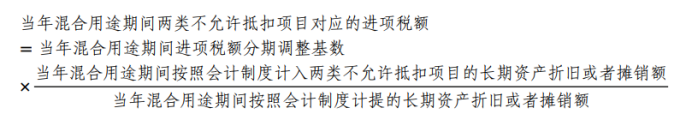

②计算当年混合用途期间用于集体福利或者个人消费(以下统称两类不允许抵扣项目)对应的进项税额。

(财政部 税务总局公告2026年第15号第十四条第二项)

(财政部 税务总局公告2026年第15号第十四条第二项)

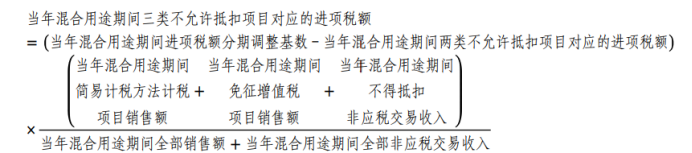

③计算当年混合用途期间用于简易计税方法计税项目、免征增值税项目、不得抵扣非应税交易(以下统称三类不允许抵扣项目)对应的进项税额。

(财政部 税务总局公告2026年第15号第十四条第三项)

④计算当年混合用途期间五类不允许抵扣项目对应的进项税额,并在次年1月纳税申报期内从进项税额中扣减。

当年混合用途期间五类不允许抵扣项目对应的进项税额 =当年混合用途期间两类不允许抵扣项目对应的进项税额+当年混合用途期间三类不允许抵扣项目对应的进项税额

(财政部 税务总局公告2026年第15号第十四条第四项)

附注1:混合用途但不属于第九条规定的长期资产——全额抵扣

纳税人取得本办法第九条规定以外的长期资产,用于混合用途的,对应的进项税额可以全额从销项税额中抵扣。

(财政部 税务总局公告2026年第15号第十条)

三、改变用途的抵扣政策

(一)先未抵扣,后改变用途——按净值率比例计算抵扣

纳税人取得长期资产,专用于五类不允许抵扣项目后发生用途改变,专用于一般计税方法计税项目,或者既用于一般计税方法计税项目,又用于五类不允许抵扣项目的(以下统称混合用途),按照下列公式在用途改变的当月计算可抵扣进项税额:

可抵扣进项税额=长期资产对应的进项税额×净值率

(财政部 税务总局公告2026年第15号第八条)

(二)全额抵扣后,后改变用途

1、发生非正常损失、或专用于五类的长期资产——按净值率比例一次性转出

纳税人取得长期资产并已抵扣进项税额后,发生增值税法实施条例第十九条规定的非正常损失,或者用途改变,专用于五类不允许抵扣项目的,按照下列公式在发生非正常损失或者用途改变的当月计算不得抵扣的进项税额,并从当期进项税额中扣减:

不得抵扣的进项税额=长期资产对应的进项税额×净值率

净值率=(当月期初长期资产净值/长期资产原值)×100%

(财政部 税务总局公告2026年第15号第七条)

附注(1):长期资产净值

①非混合用途的长期资产净值

纳税人取得本办法第九条规定以外的长期资产,发生本办法第七条、第八条规定情形的,以会计制度计提折旧或者摊销后的余额作为长期资产净值。

(财政部 税务总局公告2026年第15号第十二条)

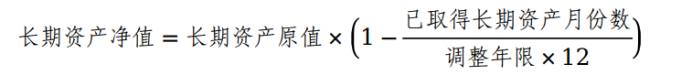

②混合用途的长期资产净值

纳税人取得本办法第九条规定的长期资产,其净值是指按照本办法第十七条规定的调整年限,采用平均法计算的资产余额。计算公式如下:

已取得长期资产月份数,自本办法第十七条规定的调整年限起始之月起计算。

(财政部 税务总局公告2026年第15号第十三条)

2、后混合用途——参照上述规定,计算转出税额

……

四、资产处置的进项调整

(一)整体处置

纳税人整体处置单项长期资产,应当在处置时按照本办法第七条、第八条及相关税收政策规定,对该项资产的进项税额作相应调整。

(财政部 税务总局公告2026年第15号第二十条)

(二)部分处置

纳税人部分处置单项长期资产,应当在处置时按照会计制度确认的账面价值确定长期资产处置部分和剩余部分的比例,根据处置部分的比例,在处置时按照本办法第七条、第八条及相关税收政策规定,对处置资产的进项税额作相应调整。

(财政部 税务总局公告2026年第15号第二十一条第一款)

纳税人在调整年限内部分处置实行分期调整方法的单项长期资产,还应当在部分处置后,以剩余待调整的进项税额为本办法第十四条规定的需要调整的长期资产对应的进项税额,在剩余调整年限内,按照本办法相关规定继续执行。

(财政部 税务总局公告2026年第15号第二十一条第二款)

五、日常管理

(一)后取得扣税凭证的追溯调整

纳税人在长期资产按照会计制度计提折旧或者摊销后取得增值税扣税凭证的,应当根据本办法规定对该项长期资产对应的进项税额进行追溯计算,并将对应的进项税额调整额随同当年五类不允许抵扣项目对应的进项税额一并进行纳税申报。

(财政部 税务总局公告2026年第15号第二十二条)

(二)记录、归档

纳税人应当及时归集长期资产对应的增值税扣税凭证,并做好记录、归档。

(财政部 税务总局公告2026年第15号第二十三条第一款)

纳税人应当按照本办法规定设置长期资产进项税额抵扣台账,记录原值超过500万元的单项长期资产的取得、使用、处置,以及进项税额抵扣情况,并如实准确办理纳税申报。

(财政部 税务总局公告2026年第15号第二十三条第二款)

(三)违规处置

纳税人未按照本办法有关规定抵扣长期资产进项税额造成少缴税款或者提前退税、多退税款的,由主管税务机关依照增值税法、增值税法实施条例、《中华人民共和国税收征收管理法》及有关规定进行处理。

(财政部 税务总局公告2026年第15号第二十四条)